【轉載SteelWorld全球鋼訊網】

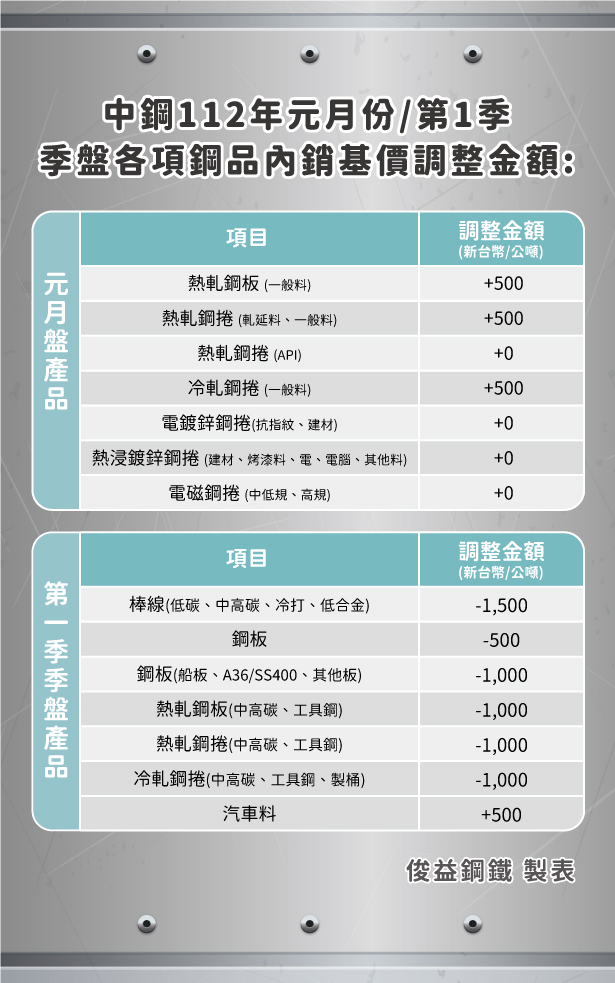

中鋼公布112年元月份月盤及第一季盤價,其中,月盤方面,熱冷軋鋼捲皆漲500元/噸;季盤方面,熱冷軋鋼捲反降1000元/噸;月盤與季盤產品基價調幅詳下表:

對於此次盤價,中鋼表示,國際通膨預期觸頂,美國聯準會Fed放緩升息步調,

美元指數自高點回落,促使資金回流金融與貿易市場,大宗商品國際報價止跌回穩。

G20峰會後全球領導者凝聚「拚經濟」共識,加以中國大陸逐漸鬆綁防疫措施,

各國亦力推各項經濟振興措施及基礎建設,有助全球經濟與製造業加速重回成長軌道。

OECD預估明年經濟成長率為2.2%,2024年將回升增至 2.7%,確立全球景氣反轉向上的正面訊號。

需求端方面,中國大陸近期推出「金融16條」等房市刺激方案,加大財政與產業支持力度,

提振建築產業用鋼需求。由於晶片供應短缺問題獲得改善,汽車用鋼需求逐步回溫,

今年1-11月中國大陸汽車產銷量同比增加6.1%與3.3%,世界汽車工業國際協會OICA更預估明年全球汽車銷量較今年成長6%,

用鋼大宗的車用鋼材需求可望同步回升。

今年10月世界鋼鐵協會worldsteel於大陸清零解封政策前,預測明年用鋼需求在今年的基礎上再成長1%(約1,815萬噸),其中以印度、東南亞分別成長6.7%、6.0%最為顯著,中國動態清零措施解除後,明年全球粗鋼需求可望進一步上修。

供給端方面,worldsteel統計全球今年1-10月粗鋼產量同比減少3.9%(約6,300萬噸),

歐美亞主要鋼廠持續擴大減產,其中歐洲鋼廠今年已陸續關停相當於整體粗鋼產能四成之產量,

韓國貨運工會罷工導致韓國鋼廠物流受阻,預期全球鋼鐵供給持續緊縮。

中國大陸鋼材社會庫存持續降減至近三年最低水平,較今年上半年高點壓縮近50%,全球鋼市去庫存階段已近尾聲。

原物料價格方面,鐵礦砂價格突破每公噸110美元,澳洲冶金煤價格維持在每公噸250美元以上水準,煉鋼原物料高成本支撐鋼價。

受人民幣升值與防疫封控鬆綁激勵,中國大陸主力鋼廠熱軋出口報價止跌回升,每公噸約調漲30美元,

寶武、鞍本鋼廠一月份內銷出廠價紛紛以每公噸50~300人民幣漲盤開出;

美國Nucor、Cleveland-Cliffs等鋼廠於11月底聯袂調漲薄板價格每公噸約66美元後,

12月中Cleveland-Cliffs再次宣布第二波每公噸約55美元漲價訊息;

歐洲鋼廠計畫調升明年第一季鋼價每公噸85美元;

越南台塑河靜鋼廠亦提漲棒線每公噸25美元、熱軋55美元,全球鋼價落底回升趨勢確立。

今年初以來,受俄烏戰爭、歐洲能源危機、通膨升息及中國大陸嚴格防疫措施壓抑消費等不利因素影響,國際鋼價波動異常劇烈。

展望明年,供需態勢轉趨良性發展,加上歐盟12月初公告對進口鋼品防衛措施展開複查,

決定是否提前一年於明年中終止該措施,或有利台灣鋼材銷歐洲恢復正軌,

另歐盟擬自2023年10月起對進口鋼鋁等上下游產品試行「碳邊境調整機制CBAM」,

試行期間進口商須針對進口產品提報碳排放量,並於2027年正式開徵碳關稅,

綠色訂價與碳中和趨勢將促成高鋼價時代來臨,呼籲下游用鋼業者應超前部署因應。

考量下游客戶庫存調節壓力,同時提高客戶接單報價競爭力,本次盤價續採「順勢、合宜、穩健」的一貫訂價原則,中鋼公司決議:

一一二年元月份月盤產品,因歐美鋼廠減產奏效、中國大陸清零政策鬆綁後需求逐漸釋出,

促使鋼廠順勢調高報價,加上國內滙率、進口報價同步走揚下,以平高盤開出接軌國際行情;

第一季之季盤產品則依照下游產業結構差異及面臨之營運挑戰,並考量季盤產品因開盤時間差而與國際行情仍有差距,

分別予以適度調整,有效降低成本協助客戶蓄積接單動能、加速庫存去化,盼攜手下游共同迎接鋼市新一輪向上商機;

中鋼公司一一二年元月份月盤及第一季季盤全產品基價平均調降0.83%。